Dette kapittelet har som formål å gi bransjeinnsikt i hvordan markedet fungerer innenfor de ulike avtaleområdene som er identifisert i kategoristrategien. Innsikten er basert på en omfattende markedsdialog og egnetheten for en fellesavtale innenfor et gitt avtaleområde har blitt analysert med utgangspunkt i tilbakemeldingene fra en-til-en møter med leverandører innenfor de respektive kontraktsområdene.

5.1. Metode

For å forklare nærmere hvordan markedet fungerer, har vi benyttet oss av ulike metoder i markedsanalysen.

Det har blitt gjennomført en omfattende markedsdialog. Innledningsvis i markedsdialogen gikk det ut en veiledende kunngjøring på Doffin hvorpå det ble avholdt en leverandørkonferanse, samt at leverandørene fikk anledning til å svare skriftlig på spørsmål knyttet til kategoristrategien. Det har videre blitt gjennomført en mengde en-til-en møter med leverandører innenfor de respektive kontraktsområdene.

Prosjektet har hatt en bred tilnærming hvor et stort utvalg potensielle kontraktsområder (21 områder) har blitt kartlagt og analysert.

| Kategori | Leverandør(er) |

|---|---|

| Forbruksmateriell | NorEngros AS Maske AS Lyreco Advantage Norway AS |

| Profileringsartikler og trykkeritjenester | Strømmes AS 07 Media |

| Facility Management (Renholdstjenester, vaktmestertjenester, håndverkertjenester. kantinedrift og møtemat) | ISS Facility Services AS TOMA Facility Services AS 4Service AS |

| Tidsskrifter og andre informasjonsressurser (aviser, tidsskrifter, bøker ol.) | LM Prenax AB |

| Medieovervåkningstjenester | Retriever Norge AS Infomedia Norge AS |

| Møbler og inventar | Formfunk AS Input interior Norway AS Kinnarps AS Lindbak AS Senab Eikland AS Aarsland Møbelfabrikk AS Flokk AS Nordic Comfort Products AS Grande fabrikker AS Digital plattform: Good Furniture AS Finn.no Loopfront Mercell Norge AS |

| Kaffe og vannautomater | Jacobs Douwe Egberts Norge AS Selecta Norway AS |

| Sikkerhet | Avarn Security AS (tidligere NOKAS) Securitas AS |

| Strøm/kraft | Fjordkraft AS |

| Interiørarkitekttjenester | IARK AS Krohnark AS |

| Vikarbyråtjenester | Azets People AS Manpower |

| Bedriftshelsetjenester | Medco dinHMS AS Avonova Helse AS |

| Revisjonstjenester | KPMG AS |

| Betalingsløsninger (Det er ikke gjennomført dialogmøter på dette området som en del av dette prosjektet, men det har blitt gjennomført leverandørmøter tidligere i forbindelse med forprosjektarbeidet for området.) | SEB Bank (Eurocard) Nordea (First Card) American Express Danske Bank (Mastercard) Egencia og Conferma Travel Clearing Berg-Hansen |

| Oversettelses- og tolketjenester (I forbindelse med kartleggingen av dette området har vi vært i dialog med Integrerings -og mangfoldsdirektoratet.) | Skrivebordsanalyse |

| Kommunikasjonstjenester | Skrivebordsanalyse |

| Multifunksjonsmaskin/print | Skrivebordsanalyse |

| Post- og budtjenester | Skrivebordsanalyse |

| Juridiske tjenester | Skrivebordsanalyse |

| Rekrutteringstjenester | Skrivebordsanalyse |

| Virksomhetsstyring | Skrivebordsanalyse |

5.2. Analyse

5.2.1. Kategori møbler og inventar

5.2.1.1. Kjøp av nye møbler, sirkulære tjenester og løsninger

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| Aarsland Møbelfabrikk AS | Ca. 100 MNOK | Produksjon og levering av platemøbler til skole og kontor |

| Formfunk AS | Ca. 170 MNOK | Totalleverandør (salg, levering og montering) innen kontormøbler og interiør til privat og offentlig sektor Utfører også serviceoppdrag og reparasjon av møbler og inventar |

| Lindbak AS | Ca. 900 MNOK | Interiørprodukter (samt kaffemaskiner, kaffe, multifunksjonsmaskiner, A.V.-utstyr og IT-tjenester) |

| Senab Eikeland AS | Ca. 500 MNOK | Totalleverandør av møbler og interiørløsninger til kontor, skole, barnehage, helse, offshore og offentlige sektor |

| Input interior Norway AS | Ca. 700 MNOK | Kontormøbler, brukte møbler, Interior Management System, serviceavtaler, rådgivning (interiør, logistikk og vedlikehold), leie/leasing av møbler |

| Kinnarps AS | Ca. 541 MNOK | Leverer interiørløsninger til segmentene kontor inkl. sosiale soner, institusjoner og skole/barnehage Tilbyr tjenester tilknyttet overnevnte segmenter |

| Nordic Comfort Products AS | Ca. 34MNOK | Produserer stoler, kontorstoler, bord, traller og ekstrautstyr |

| Grande Fabrikker AS | Ca. 51 MNOK | Totalleverandør av kontormøbler til skole, barnehage, kontor, konferanserom og helsesektoren |

| Flokk AS | Ca. 1 MRD NOK | Designer, produserer og leverer møbler til kontorområdet (kontorstoler, besøksstoler, kantine/konferansestoler, lounge/ soft seating møbler og bord) |

I tillegg er det markedsaktører som tilbyr digitale tjenester: Loopfront AS, GoGood, Finn.no, Mercell Norge AS mfl. Samtlige nevnt har vært med i markedsdialogen.

Området møbler og inventar består av både varer og tjenester, og er sammensatt av flere ulike komponenter, som til sammen utgjør et økosystem for møbler og inventar. De fleste avtaleområdene i denne kategorien kan klassifiseres som ikke-kritiske rutinekjøp. Kjennetegn for ikke-kritiske varer er lave byttekostnader med et stort spekter av standardprodukter og mange leverandører. Ofte er det relativt sett høye transaksjonskostnader.

Anbefalt strategi for ikke-kritiske produkter er typisk å utnytte konkurransen som er i markedet hvor det er et bredt utvalg av varer og alternativer.

Det er samtidig flere av avtaleområdene som er sårbare og mindre robuste for konkurranse og mindre motstandsdyktige for markedssvingninger. I markedsdialogen har fokuset vært på en rekke områder, og av særlig viktighet er markedsforståelse og konkurranse – og markedsdynamikken. Historisk har møbelbransjen vært preget av 1–2 store vertikalt integrerte virksomheter og mange lokale virksomheter som var forhandlere for produsentleddet (hvorav mange av disse var norske). Som i mange andre land har bransjen vært gjennom en konsolideringsfase. Kontraktsmarkedet i dag består overordnet sett av noen landsdekkende leverandører, produsenter, lokale forhandlere, spesialiserte virksomheter og andre aktører.

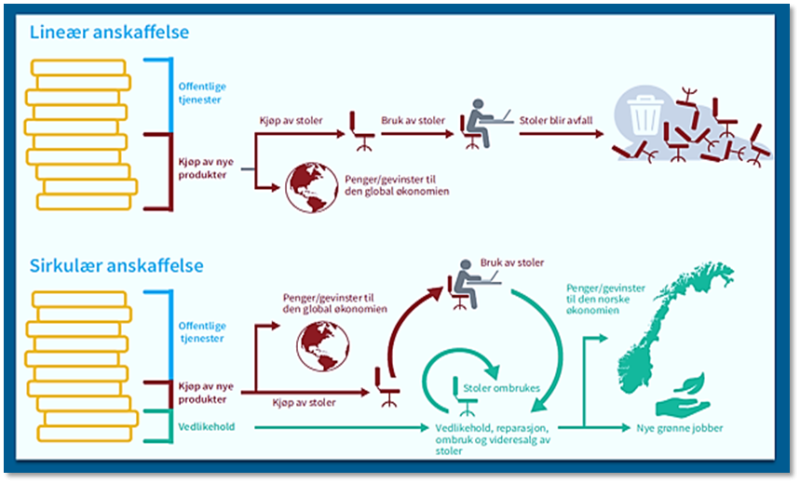

Det er identifisert to økonomiske dimensjoner i møbelkategorien: en lineær og en sirkulær. Den tradisjonelle markedsøkonomien har vært karakterisert ved at produksjon av varer følger en rett linje, uten gjenbruk og resirkulering. I denne lineære økonomien hentes ressurser ut og foredles til produkter som brukes til de er ødelagte og blir til søppel. Avfallsbransjen har vokst frem som et svar på behovet for å kvitte seg med disse produktene. I den lineære økonomien har ikke avfall noen anvendelse eller økonomisk verdi. Sirkulær økonomi er motsvaret til en lineær økonomi. I en sirkulær økonomi er det et mål at avfall skal være et nærmest ukjent begrep, fordi man heller tar i bruk disse ressursene i økonomien.

Det framgår av markedsdialogen at det er en tydelig utvikling i både markedet og hos de offentlige virksomhetene mot sirkulære løsninger, for å hindre unødig kasting og nyproduksjon av møbler. Det er en tydelig trend fra kjøp og salg av produkter i retning av kjøp av tjenester. Disse sirkulære tjenestene kan for eksempel være vedlikeholdstjenester, reparasjonstjenester, flyttebyråtjenester og avfallshåndteringstjenester, samt rådgivnings -og interiørarkitekttjenester. Hvordan denne dreiningen mot en mer sirkulær økonomi absorberes i leverandørmarkedet, og blant virksomhetene og sluttbrukerne, er ulikt. Modningsgraden er tidvis svært ulik, og manifesteres på ulikt vis med forskjellige satsingsprosjekter.

Det framgår av kartleggingen av leverandørmarkedene at møbelleverandørene jobber med systemer for å møte den sirkulære økonomien, og kan håndtere nye og brukte møbler, koble på ulike tjenester osv. Det er også aktører som utvikler digitale ombrukssystemer/plattformer, hvor man kan registrere eksisterende møbelmasse, systematisere og lage en database.

Figuren under (fig. 5.2.1.1) illustrerer gevinstpotensialet ved mer sirkulære anskaffelser av møbler. Ved å sørge for mer fokus på vedlikehold, reparasjon, ombruk og videresalg av brukte møbler, vil en stimulere til lokal verdiskapning og grønne jobber i Norge. Samtidig reduserer man negativ klima- og miljøpåvirkning fra møblers livssyklus, her illustrert ved andelen stoler som blir til avfall i en lineær økonomi.

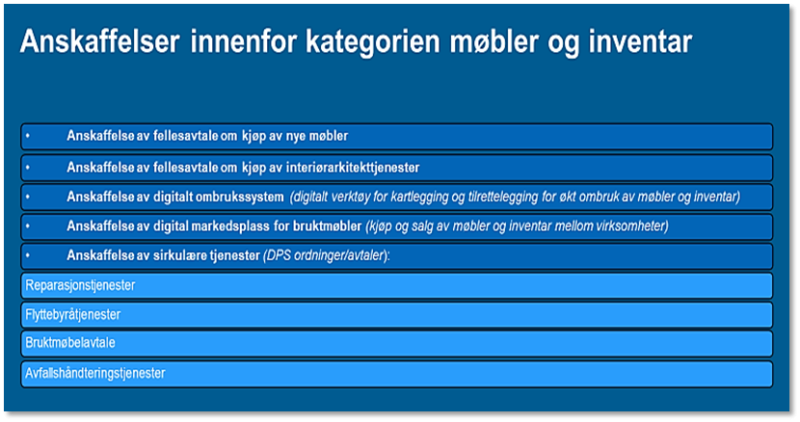

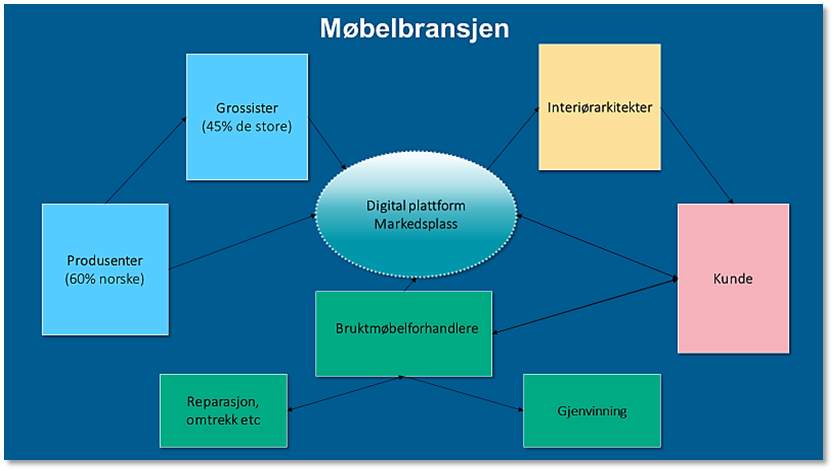

Møbelbransjen er satt sammen av flere komponenter som innvirker på hverandre. Illustrasjonen over (figur 5.2.1.2) viser sammenhenger og avhengigheter i møbelbransjen.

De blå boksene (produsenter og grossister) illustrerer den lineære økonomien og fellesavtalen om kjøp av nye møbler og nytt inventar. I tillegg til kjøp av varer vil en fellesavtale inneholde tjenesteelementer, som levering, montering og retur av emballasje fra produkter kjøpt på avtalen.

De grønne boksene (reparasjon, omtrekk, bruktmøbelforhandlere og gjenvinning etc.) illustrerer den sirkulære økonomien og den sirkulære møbelflyten. Det sirkulære systemet består av flere tjenestelementer, som reparasjonstjenester, flyttebyråtjenester, kjøp og salg av brukte møbler og avfallshåndteringstjenester.

Den røde boksen illustrerer kundene (statlige virksomheter, fylkeskommuner og kommuner).

Sirkelen i midten inneholder digitale områder, nærmere bestemt digital ombruksplattform og markedsplass. For å få full effekt mht. å nå målene knyttet til klima og miljø, så vil det være behov for en markedsplassløsning og en løsning for å og registrere og systematisere møbler og inventar.

Den gule boksen illustrerer interiørarkitekter. Interiørarkitekttjenester er en naturlig og sentral del av økosystemet som utgjør møbelbransjen, jf. kap. 5.2.1.2.

Markedsanalysen synliggjør et økosystem for området møbler og inventar, og hvor alle komponenter bør ses i sammenheng. Ved å etablere avtaler på de ulike delområdene, sett i sammenheng, vil det kunne gi gode effekter og gevinster mht. økonomiske besparelser og reduserte transaksjonskostnader, samt knyttet til bærekraft. Dersom det etableres en helhet hvor den sirkulære og den lineære økonomien ses i sammenheng, vil det bidra til å sikre et velfungerende system for en sirkulær møbelflyt og dermed redusere den totale klima- og miljøbelastningen fra å dekke møbelbehovet i offentlig sektor.

Det vil være formålstjenlig å samle alle komponentene i en underkategori, og jobbe systematisk og strategisk innenfor kategorien. Konkurransestrategien for Fellesavtale om kjøp av kontormøbler beskriver også strategi for et system for sirkulær møbelflyt.

Oversikten under (figur 5.2.1.3) viser planlagte aktiviteter innenfor kategorien møbler og inventar.

5.2.1.2. Interiørarkitekttjenester

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| IARK AS | Ca. 50 MNOK | Interiørarkitektur og grafisk design. |

| Krohnark AS | Ca. 33,7 MNOK | Interiørarkitektur, interiørdesign, grafisk design og møbel- og produkt distributør. |

| Avec AS | Ca. 10 MNOK | Mål og strategiutvikling, konseptutvikling, tjenesteutvikling, rom- og funksjonsprogrammering, løsningsdesign og endrings- og prosessledelse. |

| Signal Arkitekter AS | Ca. 7,6 MNOK | Totalleverandør av interiørløsninger, inkludert montering. |

| Mestergruppen Arkitekter AS | Ca. 80 MNOK | Interiørarkitektur, bistand i plan og reguleringsarbeid, energirådgivning, stål- og betongprosjektering, kalkyler og mengdeberegninger mm. |

| Pir II AS | Ca. 45 MNOK | Interiørarkitektur, landskapsarkitektur, arealplanlegging og prosjektledelse. |

| Rebuilding AS | Ca. 8,5 MNOK | Interiørarkitektur og stedsutvikling. |

| Ezenze AS | Ca. 0,2 MNOK | Totalleverandør av interiørløsninger til offentlige og private miljøer i Oslo og Viken. |

| SL Interiør og kontor AS | Ca. 11 MNOK | Totalleverandør av interiørløsninger til bedriftsmarkedet. |

| Paradis interiørarkitekter | NA | Interiørløsninger og hagedesign |

IARK AS og KROHNARK har vært med i markedsdialogen, og vi har vært i kontakt med andre aktører som Norske interiørarkitekters og møbeldesigneres landsforening (NIL).

Interiørarkitekttjenester er et fagspesifikt konsulentområde hvor etterspurt kompetanse kan være virksomhetskritisk, samtidig som kompetansen ikke er en mangelvare på markedet, hvilket reduserer forhandlingsmakten til leverandørene.

Området møbler og inventar består av både varer og tjenester, og er sammensatt av flere ulike komponenter, hvor interiørarkitekttjenester en sentral komponent. Interiørarkitekttjenester er en kategori som er kategoriovergripende. Blant annet tilbys tjenestene av møbelleverandører, men også innenfor andre kategorier som Facility Management, og er samtidig et tydelig definert område med et fagspesifikt leverandørmarked. Dette er også kompetanse som bemannings – og rekrutteringsbyråer kan tilby. Det vil være relevant å etablere et fellesavtale på dette området, som bør ses i sammenheng med de de andre områdene innenfor møbler og inventar, og samtidig bør være uavhengig og selvstendig. En viktig årsak til at det vil være viktig å etablere en selvstendig avtale på dette området, er at det er avgjørende at Staten innkjøpssenter etablerer fellesavtale(r) med leverandør(er) som ikke har noen bindinger til møbelprodusenter eller leverandører, og som er innrettet slik at virksomhetene får nødvendig bistand til å tenke og handle sirkulært.

5.2.2. Kategori kontordrift

5.2.2.1. Forbruksmateriell

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| NorEngros AS | Ca. 5 MRD NOK | Emballasje, storhusholdning, kontorrekvisita, medisinsk forbruksmateriell, møbler og inventar mm. |

| Maske AS | Ca. 1.2 MRD NOK | Emballasje, kontor- og datarekvisita, renholdsprodukter, mykpapir og medisinsk forbruksmateriell, mm. |

| Lyreco Advantage Norway AS | Ca. 1.7 MRD NOK | Emballasje, kontor- og datarekvisita, renholdsprodukter, profileringsartikler, kontorutstyr, kontorinnredning, lyskilder, kaffe og vannautomater mm. |

| Wittusen & Jensen AS | Ca. 500 MNOK | Emballasje, renholdsprodukter, kontor og forbruksmateriell, profileringsartikler, print, digitale tjenester mm. |

Samtlige nevnt, foruten Wittusen & Jensen AS, har vært med i markedsdialogen.

Markedet har tidligere gjennomgått flere konsolideringer, og markedsdialogen signaliserer ytterligere konsolideringer mot beslektede bransjer. Per i dag domineres markedet på leverandørsiden av noen få totalleverandører av forbruksmateriell som tilbyr mye av det samme sortimentet på det norske markedet. I tillegg til de tradisjonelle totalleverandørene er det også en rekke andre aktører i mer nisjepregete bransjer. Dette kan for eksempel være leverandører med særskilt fokus på IT-produkter eller kantine- og emballasjeprodukter. Det er også mange leverandører som spesialiserer seg på å levere forbruksmateriell i sammenheng med en tjenesteleveranse. Eksempler på dette er renholdsfirmaer som kjøper inn sine egne renhold- og toalettartikler som de bruker til rengjøring og påfyll på toalett. Hvert enkelt produktområde kan sees på som sitt eget marked og flere produsenter leverer sine merkevarer gjennom grossistene.

Varekostnad, transport og lagerhold er de største kostandsdriverne i kategorien. Ofte er disse kostnadene drevet av kundens ordrestørrelse og bestillingsstruktur, men det kan også være behov for tjenester knyttet til produktene som medfører ekstra kostnader for leverandørene. Et godt eksempel på dette er kjøp av renholdsprodukter som kan kreve opplæring og veiledning for riktig utførelse.

I likhet med mange andre bransjer har også denne bransjen vært sterkt preget av pandemien (covid-19) på både godt og vondt. Fokus på renhold og smittevern har skapt økt etterspørsel etter renholdsprodukter, antibakterielle produkter og verneutstyr, samt økt etterspørsel etter levering til hjemmekontor. Samtidig har restriksjonene forårsaket en uforutsigbar markedssituasjon med forsinkelser i hele leverandørkjeden på grunn av lange ledetider og økte transportkostnader. Gjennom pandemien har leverandørene opplevd at varetrygghet ha fått en ny betydning. Det er ikke lenger en selvfølge å få rett vare til rett tid og verdien av solide samarbeidspartnere har blitt tydeligere. Videre er det enighet om at hjemmekontorløsningen er kommet for å bli, og det endrer karakteren på etterspørselen av kontor og datarekvisita. På grunn av økt digitalisering er det også generelt sett et minkende behov for forbruksmateriell, spesielt kontorrekvisita.

Det fremgår av kartleggingen at bransjen opplever høyt fokus på bærekraft både med tanke på miljømerkede produkter og redusert miljøbelastning fra transport. Leverandørene i markedsdialogen forteller at det er et stort potensial i denne bransjen for grønt fokus, blant annet kan transport utover Last Mile bli mer synlig og målbart. Flere leverandører i bransjen benytter seg av tredjepartstransportører og setter krav til klimaregnskap fra transportørene. Utover logistikkområdet er det også mulig å sette sterkere krav til miljøsertifiseringer og fokus på gjenbruk av produkter innenfor denne kategorien.

5.2.2.2. Profileringsartikler og trykkeritjenester

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| Strømmes AS | Ca. 175 MNOK | Gaver, profileringsartikler, trykkeritjenester, tekstiler og smittevernsutstyr. Tilbyr produktdesign. Leverer også tjenester knyttet til lager, logistikk og bestillingsløsninger. |

| 07 Media AS | Ca. 400 MNOK | Grafisk produksjon og trykkeritjenester, design og illustrasjon, skilt, dekor, utsmykking, messe- og utstillingsløsninger, elektroniske kundeportaler, og bestillingsløsninger. |

| Andvord Grafisk AS | Ca. 119 MNOK | Grafisk produksjon, trykkeritjenester, logistikk og distribusjonstjenester. |

| Cicero Digital og Grafisk AS | Ca. 13,7 MNOK | Grafisk produksjon og trykkeritjenester. |

| Lyreco Advantage Norway AS | Ca. 1.7 MRD NOK | Emballasje, kontor- og datarekvisita, renholdsprodukter, profileringsartikler, kontorutstyr, kontorinnredning, lyskilder, kaffe og vannautomater mm. |

| Varodd AS | Ca. 300 MNOK | Gaver, profileringsartikler, trykkeritjenester og monteringstjenester. |

Strømmes AS og 07media AS har vært med i markedsdialogen.

Området for Profileringsartikler og trykkeritjenester er delvis beslektet med kommunikasjonstjenester og leveres til dels av store aktører som klarer å dekke hele spekteret. Samtidig finnes det flere spesialiserte aktører i Norge innenfor disse kategoriene, hovedsakelig SMBer. Markedsdialogen avdekker at en nedgang i anbud fra SMBer i trykkeribransjen skyldes at de møter på sterk konkurranse fra utenlandske aktører, prispress, og at det kan være svært tid- og ressurskrevende å besvare store komplekse anbud.

Leverandørene i dette markedet leverer et bredt spekter av produkter og tjenester. I en konkurransestrategi vil det være naturlig å vurdere å dele kategorien opp i to delavtaler, profilering og trykkeri. Årsaken er markedssammensetningen, hvor det er aktører som leverer på begge områdene, samtidig som det er to spesialiserte markeder. En oppdeling vil kunne stimulere SMB-markedet, og sikre konkurranse i de ulike delområdene. Dette vil konkluderes i en konkurransestrategi.

Det kommer frem av markedsdialogen at norske trykkerier møter sterk konkurranse fra utlandet og at det har vært flere konsolideringer i markedet de siste årene. Konsolidering er viktig i det norske markedet for å kunne være konkurransedyktige overfor utenlandske aktører. Det har i tillegg vært en rivende teknologisk utvikling i bransjen som har ført til at flere aktører er i stand til å levere oppdrag til lavere kostnad enn tidligere. Dette har skapt nye markeder for leverandørene.

5.2.2.3. Kaffe og vannautomater

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| Jacobs Douwe Egberts Norge AS | Ca. 323 MNOK | Kaffe og vannautomater, juice dispensere, og merkevarer innenfor kaffefaget. |

| Selecta Norway AS | Ca. 300 MNOK | Kaffe og vannautomater, ubemannede kantiner, smarte kjøleskap, vedingsmaskiner mm. |

| Coca-Cola Europacific Partners Norge AS (Chaqwa) | Ca. 3 MRD NOK | Kaffeløsninger til kontor og restaurant. Utleie av kaffemaskiner. |

| Kaffeknappen Norge AS | Ca. 49 MNOK | Kaffe og vannautomater, kaffe og te. |

| Lindbak AS | Ca. 900 MNOK | Interiørprodukter (samt kaffemaskiner, kaffe, multifunksjonsmaskiner, AV-utstyr, og IT-tjenester). |

| Lyreco Advantage Norway AS | Ca. 1.7 MRD NOK | Emballasje, kontor- og datarekvisita, renholdsprodukter, profileringsartikler, kontorutstyr, kontorinnredning, lyskilder, kaffe og vannautomater mm. |

Jacobs Douwe Egberts Norge AS og Selecta Norway AS har vært med i markedsdialogen. I tillegg Lindbak AS og Lyreco Advantage Norway AS i forbindelse med dialog på andre kontraktsområder.

Innenfor området kaffe og vannautomater, så er det et begrenset antall aktører som kan konkurrere på landsdekkende basis. De tre største leverandørene av kaffemaskiner har en markedsandel på 65 %. I tillegg til kaffemaskiner, så inneholder dette området, i tillegg til vannautomater, naturlig tilhørende produkter som kaffe, te, kakao, melkeprodukter, kullsyre osv. Aktørbildet er langt mer rikholdig dersom man inkluderer alle produktområdene. Det er langt flere aktører som kan tilby kaffe, te osv, deriblant leverandører av forbruksmateriell, og sistnevnte produkter inngår i dag i fellesavtalen om kjøp av forbruksmateriell. Det vil være naturlig å se denne avtalen og en fellesavtale om kjøp av kaffe og vannautomater i sammenheng. I en slik avtale kan kaffe, te, kullsyre osv. ville kunne være naturlig del av avtalen, sammen med maskinene og automatene, samt service.

I tillegg til de store, landsdekkende leverandørene, som dekker alle produktområdene, er det er rekke mindre aktører spredt rundt i landet. Konkurransestrategien til en fellesavtale bør hensynta dette for å inkludere og stimulere lokalt, samt ivareta behovet nasjonalt. Det kan være aktuelt å dele opp fellesavtalen etter en geografisk fordelingsnøkkel, samt kartlegge produktområdene og vurdere en form for produktinndeling. Dette vil en konkurransestrategi konkludere.

Dette er et område som, i tillegg til forbruksmateriell, grenser opp mot Facility Management. Leverandører innen kaffe/vannautomater har leveranser inn i facility området. De kan blant annet levere drikke til kantiner, både varmt og kaldt, samt at det kan det være aktuelt å avtale at kantine eller renhold står for drift av kaffemaskiner.

Det fremgår av markedsdialogen at det er en trend i markedet, som en virkning av pandemien, hvor det utvikles nye konsepter for å imøtekomme ressurs og logistikk utfordringer. Det er en utvikling av økt bruk av hjemmekontor og fleksible arbeidstider/dager, som driver utvikling av ubemannede løsninger, (automatisering innen mat og drikke), som kan skaleres opp eller ned.

Analyse av områdene møbler og inventar og interiørarkitekttjenester synliggjør et økende behov etter nye møteplasser på kontoret. Det er et økt fokus på sosiale soner og områder hvor ansatte kan treffes. I sammenheng med dette er det en grenseoppgang med facility og kaffe/vann. I forbindelse med utforming av sosiale soner, så vil mat og drikke være sentrale bestanddeler.

5.2.2.4. Sikkerhet

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| Securitas Norge (Securitas AS, Securitas Transport and Aviation Security og PSS Securitas) | Ca. 2,6 MRD NOK | Alarm, Adgangskontroll, kamera overvåkning, porttelefon, overfall-trygghetsalarm, remote service av sikkerhetssystemer, remote drift av sikkerhetssystemer, asset management, periodisk service og vedlikehold, mobilt vakthold, stasjonært vakthold, alarmmottak, utrykning, formidlingstjenester mm. |

| Avarn Security AS (tidligere NOKAS) | Ca. 2,6 MRD NOK | Totalleverandør av sikkerhet og vektertjenester. Overføring og mottak av alarmer, svinnforebyggende tjenester, risiko og sårbarhetsvurderinger (ROS), alt av leveranser og prosjekter innen elektronisk sikkerhet. (f.eks. adgangskontroll, Kameraovervåking, alarmsystemer mm.). |

| Verisure AS | Ca. 1,3 MRD NOK | Alarmsystemer og kameraovervåkningstjenester mm. |

| Caverion Norge AS | Ca. 3,5 MRD NOK | Sikkerhetssystemer til bygg (adgangskontroll, kameraovervåking, alarmhåndtering, låssystemer, brannvarslingssystemer, brannslukningssystemer mm.). |

| Bravida Norge AS | Ca. 4 MRD NOK | Integrerte sikkerhetssystemer, innbruddsalarmsystemer, adgangskontrollsystemer, kameraovervåkning, låssystemer, og service/vedlikeholdstjenester mm. |

Avarn Security AS og Securitas Norge har vært med i markedsdialogen.

Området sikkerhet inneholder tjenester og produkter innen vakthold og sikkerhetsløsninger. I Norge er det to aktører som kan levere hele spekteret av sikkerhetsløsninger og vaktholdstjenester, og de to aktørene er Avarn Security AS og Securitas AS. Per i dag dekker Securitas AS og Avarn Security AS ca. 45 % hver av markedet innen manuelle vektertjenester i Norge. Resterende 10 % dekkes av mindre og lokale sikkerhetsleverandører. Konkurransesituasjon i Norden er omtrent lik, der man på større og komplekse og landsdekkende kontrakter er i et tilnærmet duopol, mens det lokalt og på avtaler som er av mindre skala er langt større konkurranse med flere leverandører.

En økende trend innenfor vakthold er partnerskap med leverandører innen Facility Management. Sikkerhetsområdet vil kunne inngå i en eventuell Facility Management avtale, dersom det var aktuelt. Samtidig så er dette er eget marked, med egne utviklingsinsentiver, og hvor en fellesavtale potensielt vil kunne stimulere lokale og mindre aktører, så vel som de store. For å få til dette vil fordelingsnøkkelen i en konkurransestrategi bli vesentlig.

5.2.2.5. Post- og budtjenester

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| Posten Norge AS | Ca. 12 MRD NOK | Posttjenester (brev, aviser, lettgods mm.), budtjenester, postbokstjenester sporing og servicetjenester mm. |

| PostNord AB | Ca. 40 MRD SEK | Posttjenester (brev, aviser, lettgods mm.), budtjenester, sporing og servicetjenester mm. |

| Schenker AS | Ca. 4 MRD NOK | Posttjenester (brev, aviser, lettgods mm.), budtjenester logistikk og lagertjenester, sporing og servicetjenester mm. |

| ByPost AS | Ca. 255 MNOK | Hente- og bringetjenester, frankering, pakker, postkasse, masseutsendelser og digitale posttjenester for Telemark, Vestfold, Buskerud, Oslo og Viken. |

| Budbil 1 Drammen AS | Ca. 1,4 MNOK | Budbiltjenester i Drammen. |

| Sandmo Transport AS | Ca. 2,5 MNOK | Budbiltjenester i Øst-Norge. |

Det har vært noe krevende å komme i dialog med denne sektoren, så for dette området har det blitt gjennomført en skrivebordsanalyse.

Behovsanalysen synliggjør et behov for denne typer tjenester blant virksomhetene. Området kan grovt deles inn i tre områder: posttjenester, budtjenester og spesialtransport. Posttjenester skiller seg fra øvrige transporttjenester da den er omfattet av Lov om posttjenester (postloven). Det er herav et skille mellom posttjenester og øvrige transporttjenester som må inngå i en konkurransestrategi. Innenfor postsektoren er det en endring i bruksmønsteret.

Overgangen til elektronisk kommunikasjon har endret måten folk kommuniserer med hverandre på. Postmarkedet har gjennomgått store endringer de siste årene. Fra årtusenskiftet til i dag er brevmengden halvert, postkontor er de fleste steder erstattet av Post i Butikk og etterspørselen etter banktjenester i ekspedisjonsnettet er sterkt redusert. Digitaliseringen er i brevmarkedet postaktørenes tøffeste konkurrent, men fremveksten av internetthandel har samtidig ført til vekst i pakkemarkedet og økt konkurranse på utlevering av pakker til privatkunder. Hoveddelen av omsetningen til Posten Norge AS (Posten) kommer i dag fra logistikkvirksomheten, hvor markedene er preget av økt konsolidering, internasjonalisering og klima/miljøfokus.

Markedet er dominert av noen få store aktører innen posttjenester, mens det er flere aktører innen spesialtransport og budtjenester. Dette er også et område som har klare grenseganger mot Facility Management, og det bør kartlegges i hvor stor grad flyttetjenester er relevant i å ta med i betraktning i en fellesavtale. En konkurransestrategi på dette området vil måtte diskutere oppdeling av tjenesteområder og geografisk fordelingsnøkkel.

Konkurransestrategien bør innrettes på en slik måte at konkurransen i de ulike tjenesteområdene ivaretas og stimuleres. Målsetningen bør være økt konkurranse på postmarkedet, som vil kunne resultere i et bedre og mer variert tjenestetilbud til lavere pris. Ytterligere konkurranse vil lede til innovasjon, tjenesteutvikling og bedre kvalitet. Konkurranse vil bidra til mer effektiv drift og lavere priser, noe som ikke minst vil komme næringsliv og større brukere til gode.

5.2.2.6. Facility Management

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| ISS Facility Services AS | Ca. 4 MRD NOK | Renholdstjenester, kantinetjenester, Kontorstøttetjenester (posttjenester, forbruksmateriell/kontorrekvisita), eiendomstjenester, sikkerhet, interiørarkitekttjenester og krisehåndtering. |

| TomaGruppen AS/ Toma Facility Norge AS | Ca. 1 MRD NOK | Renholdstjenester, kantinetjenester (inkl. personalrestaurant), kontortjenester, eiendomstjenester, sikkerhet og overvåkingstjenester. |

| 4service Facilty AS | Ca. 666 MNOK | Kontorservicetjenester, uteservice (vaktmester, skadedyrkontroll, belysning, gartner og hageservice mm.), kantine- og cateringtjenester, renholdstjenester, overnattingstjenester, konferansetjenester og Offshore driftstjenester. |

| Coor Service Management AS | Ca. 2 MRD NOK | Totalleverandør av renholdstjenester til privat og bedriftsmarkedet. |

| Insider Facility Solutions AS | Ca. 979 MNOK | FM tjenester (Prosjektledelse, renhold, vaktmestertjenester, personalkantine, møtemat, frukt, resepsjon, møteromservice, logistikk, sikkerhet mm.), renholdstjenester, eiendomsservicetjenester, betongsliping, mat og drikke. |

| Compass Group Norge AS | Ca. 957 MNOK | FM tjenester, Offshore driftstjenester, konferanse og selskapstjenester, mat og drikke, helse og omsorgstjenester. |

| Sodexo AS | Ca. 432 MNOK | FM tjenester, mat og drikke, eiendomstjenester, prosjektledelse, personalutviklingstjenester, helse og omsorgstjenester. |

ISS Facility Services AS, Toma Facility Norge AS og 4service Facility AS har vært med i markedsdialogen.

Kontraktsområdet Facility Management dekker blant annet renholdstjenester, vaktmestertjenester, håndverkertjenester, kantinedrift, møtemat mm. Det kan også dekke vakthold og sikkerhet. Facility Management er et område som kan være noe komplisert å lage en fellesavtale på. Dersom det blir aktuelt med en fellesavtale på dette området, så bør avtalen være fleksibelt bygd opp, hvor virksomhetene har stor grad av fleksibilitet mht. å koble seg på ulike delområder (renhold, vaktmestertjenester osv). Bakgrunnen er at brukerundersøkelsen viser at virksomhetene er ulikt organisert på dette området, med ulike varianter av avtaleforhold, hvor flere har deler av området er dekt via husleieavtale, andre egne avtaler, eller ofte en kombinasjon, samtidig som det også er mangelfull avtaledekning på dette området.

Kompleksiteten gjenspeiles i leverandørmarkedet. Det er en rekke aktører som tilbyr facilitytjenester og konkurransen er sterk. Samtidig som området griper inn i flere andre områder og sektorer, som eksempelvis renholdsbransjen og sikkerhetsbransjen. Kompleksiteten er høy, noe som tilsier at dette er et område som ikke egner seg som fellesavtale i denne omgang. Det er likefult et potensiale ved at området får en gjennomgang og blir strukturert opp gjennom en fellesavtale. Kontraktsområdet anbefales en egen gjennomgang senere, i en eventuell revidert utgave av denne kategoristrategien.

5.2.2.7. Betalingsløsninger

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| SEB Bank AB | Ca. 7 BN USD | Kredittkort (Eurocard) og andre betalingsløsninger |

| Nordea Finans Norge AS | Ca. 1,1 MRD NOK | Kredittkort (First Card) og andre betalingsløsninger |

| American Express | Ca. 43,55 BN USD | Kredittkort (American Express) |

| Danske Bank | Ca. 7,4 MRD NOK | Kredittkort (Mastercard) |

| Egencia Norway AS | Ca. 230 MNOK | Reisebyrå og reiseadministrasjonsløsning |

| Conferma Pay Ltd. | Ca. 11 MUSD | Reisebyrå og reiseadministrasjonsløsning |

| Berg-Hansen Reisebureau AS | Ca. 133 MNOK | Reisebyrå og reiseadministrasjonsløsning |

| Travel Clearing AS | NA | Reiseadministrasjonsløsning |

SEB Bank AB, Nordea Finans Norge AS og American Express har vært med i markedsdialogen, samt leverandører av reisebyråtjenester.

I beskrivelse av konkurransesituasjonen må vi skille på ulike markeder. Vi ser det naturlig å skille mellom markedet i Norge/Norden og markedet globalt.

I Norge/Norden er det i bedriftsmarkedet en dominerende aktør, SEB Kort, som har 70 % markedsandel av Nordens 500 største virksomheter. Den nest største i dette markedet er Nordea First Card. I dialogmøtene fremkommer det at SEB Bank (Eurocard) og Nordea (First Card) anser hverandre som største konkurrenter i det norske bedriftsmarkedet, i tillegg til konkurranse fra Danske Bank og American Express. American Express og Danske bank er også godt etablert i dette markedet, men med vesentlig mindre markedsandel.

Det er flere internasjonale leverandører på vei inn i Norge og Norden, men foreløpig kan de ikke levere produkter/tjenester på lokalt språk.

Globalt er det flere aktører på markedet. American Express som har liten markedsandel i Norge og Norden, har stor markedsandel globalt i bedriftsmarkedet. Selv opplyser de at de har 63 % av forretningsmarkedet, da av de 500 største børsnoterte selskapene globalt.

Flere internasjonale leverandører kan foreløpig ikke levere på lokalt språk. Eksempler på dette er CitiBank og Bank of America som er globale, engelsk talende selskaper. Så langt vi er kjent med har de ikke levert tilbud på andre offentlige anbud i Norden. AirPlus er en bedrift med 1300 ansatte i Tyskland som er på vei til å etablere seg i Norden.

Leverandørene peker på et marked og en verden som er i endring. Usikkerhet knyttet til pandemien og kunder som forventer endring mot mer digital tilstedeværelse påvirker trendene. Det er større forventninger til sømløse og integrerte løsninger. Herunder kan det nevnes ekte digitale kvitteringer og virtuelle kort som eksempler på trender.

Mange leverandører tilbyr innlasting av kredittkorttransaksjoner til reiseregningsløsninger. Markedet utvikler nå løsninger for å kunne levere kvitteringer sammen med kredittkorttransaksjonene. Her skiller de mellom ekte digitale kvitteringer og digitale kvitteringer.

Ekte digitale kvitteringer er kvitteringer som lastes opp på kredittkorttransaksjonen uten at brukeren trenger å utføre en handling. Kredittkorttransaksjon inneholder dermed den ekte kvitteringen fra kjøpet og ivaretar dermed skattebetalingsforskriften sitt dokumentasjonskrav for det utlegget. Løsningen som er utviklet av kredittkortleverandørene er gratis å bruke av underleverandører, men krever at underleverandørene har teknologi til å kunne levere kvitteringer til kredittkortleverandørene. Det er få underleverandører som har knyttet seg til slike løsninger i Norge.

Digitale kvitteringer er kvitteringer som kan knyttes til kredittkorttransaksjonen, men da må brukeren ta bilde av kvitteringen og knytte kvitteringen til korrekt transaksjon. Dette gjøres ved hjelp av leverandørens mobilapp. Når kvitteringen er knyttet til transaksjonen kan brukeren knytte transaksjonen til reiseregningen og på den måten ivareta skattebetalingsforskriftens dokumentasjonskrav.

Ekte digitale kvitteringer vil ha stor betydning for effektivisering av reiseregningsprosessen, både for brukere og kontrollører. Økt digitalisering vil gi økt brukervennlighet og at det går med mindre tid til registrering av reiseregninger.

I tillegg til rene teknologiske trender opplyser markedet at det er et markant skifte i det private bedriftsmarkedet, da spesielt ansvarsforholdet på kortløsningene fra personlig ansvar til firmaansvar. Det markante skiftet skyldes endrede reguleringer iblant annet EU-direktiv, gjeldsinformasjonsloven med nytt gjeldsregister og ny rettspraksis i dom fra Borgarting lagmannsrett.

Videre bidrar ovennevnte til at det blir enklere for bedriftene å pålegge de reisende et felles betalingsmiddel, som bidrar til reduserte transaksjonskostnader og økt avtalelojalitet, samt reduserer muligheten for bruk av bonuspoeng privat (unngå bruk av andre fordelskort) samt økt sikkerhet for den ansatte da kortholder kan bli sporet ved nødsituasjoner.

5.2.2.8. Multifunksjonsmaskin og print

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| Techstep Norway AS | Ca. 783 MNOK | Telefoni, mobilt utstyr, nettbrett, datautstyr, skrivere og skannere, elektroniske tjenester mm. |

| Atea | Ca. 9,8 MRD NOK | Datamaskiner og tilbehør, mobiltelefoner, nettbrett, skrivere og skannere, servere, lagring og nettverk, lyd og bilde, programvarer mm. |

| Dustin Norway AS | Ca. 2,5 MRD NOK | Datamaskiner, mobiltelefoner, nettbrett, skrivere og forbruksvarer, mobilt tilbehør og ergonomi. |

| Advania Norge AS | Ca. 889 MNOK | PC og server, datautstyr, lyd og bilde, nettverk, programvarer, mobiltelefoner, skrivere og blekk, datarekvisita mm. |

| Canon Norge AS | Ca. 828 MNOK | PC og server, datautstyr, kamera, lyd og bilde, nettverk, programvarer, mobiltelefoner, skannere, skrivere, blekk, datarekvisita mm. |

| Brother Norge (Brother Nordic AS) | Ca. 30 MEUR | Skrivere, skannere, datarekvisita og maskinverktøy. |

| Lexmark Norway AS | Ca. 2,9 MNOK | Skrivere, datarekvisita og tilbehør mm. |

| HP Norge AS | Ca. 679 MNOK | Datamaskiner, skrivere og IT- støtte. |

Det har vært ulike former for kontakt med dette markedet, men det har i all hovedsak på dette området blitt gjennomført en skrivebordsanalyse.

Det er to typer aktører vi må være oppmerksomme på når vi analyserer leverandørmarkedet. Produsentene er de som produserer produktet og tjenestene og innehar således opphavsretten. Leverandørene på den andre siden opererer som videreformidlere, et mellomledd, av produktet og tjenestene til sluttbruker. Leverandøren kobler med andre ord kunde og produsent sammen.

Det er, og har historisk vært utbredt bruk av grossister innenfor dette markedet. Imidlertid ser man at flere av produsentene nå utvider sin virksomhet ved å opprette nasjonale/regionale salgskontorer for å komme nærmere sine sluttbrukere ved å levere produkter og tjenester selv og dermed kutter ut mellomleddet.

Det finnes flere leverandører av multifunksjonsmaskiner og printere med tilhørende utstyr, men få av disse kan betegnes som SMB-er. Leverandørmarkedet består stort sett av nasjonale forhandlere og produsentene, som er å anse som store globale aktører. Leverandørene har mindre forhandlingsstyrke enn produsentene i dette markedet, da leverandørene først og fremst er et mellomledd som videreselger produsentenes produkter og tjenester. I de fleste konkurranser, der hvor produsentene ikke tilbyr selv, henter leverandørene inn tilbud fra flere produsenter. Det er produsentene som i all hovedsak beslutter hvilke modeller leverandøren kan tilbyd og til hvilke betingelser.

Fra brukerundersøkelsen fremgår det at 63 % av virksomhetene plasserer dette området hos IT organisatorisk. Dette er et område som allerede er plassert i kategoristrategien for IKT. Tatt svarene fra brukerundersøkelsen i betraktning, kombinert med analyse av sammensetningen av markedet, så er vurderingen at denne kategorien er plassert i riktig kategori.

5.2.3 Kategori Elektrisk kraft

5.2.3.1. Strøm

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| Fjordkraft AS | Ca. 15.2MRD NOK | Salg av fysisk kraft, prissikring, gjennomfakturering av nettleie, klimasmarte tjenester, fornybar energi, rapportering, klimakvoter, rådgivning mm. |

| Entelios AS | Ca. 6 MRD NOK | Strømavtaler, rådgivningstjenester innen porteføljeforvaltning, miljøtjenester, og energiløsninger. |

| Ishavskraft | Ca. 3,5 MRD NOK | Strømavtaler, varmepumper, elbilladere og sikringsskap. |

| Klarkraft AS | Ca. 27,5 MNOK | Strømavtaler |

| Polarkraft AS | Ca. 857 MNOK | Strømavtaler, varmepumper og elbilladere. |

Fjordkraft AS har vært med i markedsdialogen.

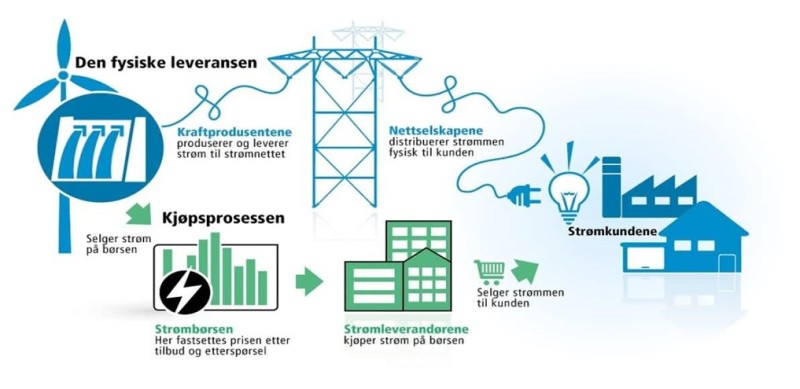

Strømmarkedet er sammensatt av nettselskap og strømleverandører. Nettleie er et regulert marked, mens strømleverandørene kjøper strøm på børsen og selger strøm videre til kunden. Strømleveranser er omfattet av anskaffelsesregelverket.

Nettselskapene bygger ut, drifter, vedlikeholder og fornyer strømnettet. Selskapene er fordelt i Norge, de har monopol i sine områder, og virksomheten er strengt regulert. Alle som bruker strøm, betaler nettleie til nettselskapene. Nettleien går til å dekke drift, vedlikehold, beredskap, rehabilitering og modernisering av strømnettet. I tillegg er 45 % av nettleien skatter og avgifter til staten. Kjøp og salg av strøm foregår helt uavhengig av det fysiske strømnettet nettselskapene forvalter. Alle strømprodusenter varsler hvor mye de planlegger å produsere, og store innkjøpsselskaper melder hvor mye strøm de trenger. Prisen fastsettes etter tilbud og etterspørsel på strømbørsen Nord Pool, som er et åpent marked.

Strømleverandører kjøper inn strøm på strømbørsen. Strømmen de kjøper inn, selger de videre til kunden. Det fins mange ulike strømavtaler og flere strømleverandører på markedet, noen få store aktører og flere små og mellomstore. Det er vil potensielt være noen utfordringer knyttet til å finne en fordelingsnøkkel som ivaretar de små og mellomstore aktørene innenfor kraftbransjen. Det vil være sentralt i en konkurransestrategi.

Strømprisen bestemmes av tilbud og etterspørsel, jf. hvor mye som produseres, og hvor mye som forbrukes. En kombinasjon av høyt forbruk og lav produksjon kan føre til økte strømpriser. Strømprisene i Norge bestemmes på det nordiske/nordeuropeiske kraftmarkedet. Norge har ikke et eget kraftmarked, men er en del av et større marked bestående av Norge, Sverige, Finland, Danmark og de baltiske landene. I tillegg er Norge direkte eller indirekte integrert med land som Tyskland, Polen og Nederland.

Kraftmarkedet kan være gjenstand for svingninger, og i en konkurransestrategi vil det være relevant å kartlegge kraftforvaltning. Gjennom kraftforvaltning, som porteføljeforvaltning eller spot med finansiell sikring, vil man kunne utarbeide strategier som motvirker toppene i et ustabilt kraftmarked.

5.2.4. Kategori profesjonelle tjenester

5.2.4.1. Tidsskrifter og andre informasjonsressurser

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| Prenax AB | Ca. 10 MEUR | Administrasjonstjenester for databaser, abonnementer og medlemskap. |

| EBSCO Information Services | Ca. 2 BNUSD | Administrasjonstjenester for forskningsdatabaser, e-bøker, e-tidsskrifter, abonnementer, og totalleverandør av bibliotekteknologi for privat og offentlig sektor. |

| Visma AS (Visma.net ERP) | Ca. 466 MNOK | Abonnementsfakturering- og håndtering for bedriftsmarkedet. |

Prenax AB har vært med i markedsdialogen. Det har vært utfordrende å komme i kontakt med aktører på markedet som dekker dette området.

Leverandørmarkedet som leverer tjenester for administrasjon og håndtering av abonnenter innenfor området Tidsskrifter og andre informasjonsressurser er å betrakte som et nisjemarked. Det er svært få aktører som leverer den type tjenester i Norge. Fra markedsdialogen kommer det frem at det er en tydelig trend mot økt digitalisering ved at leverandørmarkedet har opplevd en betydelig overgang til digitale tjenester, spesielt under pandemien. Disse tjenestene vil ikke bli reversert tilbake til trykte leveringer etter å ha blitt digitale. Leverandørmarkedet forteller at de opplever stor etterspørsel etter digitale versjoner av tidsskrifter, bøker, fagblader mm. Dette skyldes fleksibiliteten som skapes for leseren ved å ha informasjonen digitalt tilgjengelig og bruksvaner som vil vedvare etter pandemien.

Forretningsmodellen til aktørene i markedet baserer seg på å tilby et administrasjonsverktøy som er støttet av et kundeserviceapparat. Administrasjonsverktøyet blir integrert i brukerens systemer og støtter virksomheten med å få oversikt og hjelp til å håndtere løpende abonnenter, mot et lite servicepåslag i prosent. Lønn til ansatte blir omtalt som den største kostnadsdriveren innenfor området, da tjenesten er heldigital med noe behov for vedlikehold og støtte.

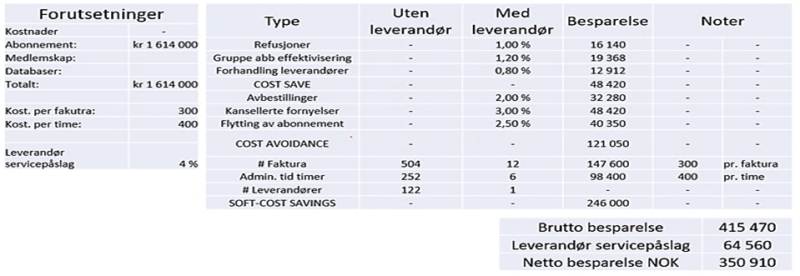

Figur 5.2.4.1. Illustrasjon av et reelt eksempel fra næringslivet som viser besparelsespotensialet ved å bruke en slik tjeneste.

Eksempelvis vil en virksomhet med 500 ansatte som abonnerer på tidsskrifter og andre informasjonsressurser til kr 269 NOK mnd. per ansatt, utgjøre en løpende abonnementsutgift på kr 1 614 000 NOK årlig. Med en leverandør som tilbyr administrasjon av de løpende abonnementene har virksomheten mulighet til å potensielt spare kr 350 910 NOK årlig.

Leverandører innenfor dette markedet tilbyr et bredt spekter av tjenester. Administrasjonsverktøyet hjelper virksomhetene med å håndtere komplekse pakkeløsninger og prismodeller, slik som fastpris, pris etter forbruk, depositum eller engangspriser som etableringsavgift. Ved å benytte en slik tjeneste vil virksomheten kun ha ett kontaktpunkt å forholde seg til slik som vi ser av figuren over, samt at det blir enklere å overvåke forbruket og få kontroll over løpende abonnementer i virksomheten. Dette er en tjeneste med fokus på kostnadsreduksjon, prosesseffektivitet og brukervennlighet, og en tjeneste som egner seg for en fellesavtale.

5.2.4.2. Medieovervåkningstjenester

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| Retriever Norge AS | Ca. 110 MNOK | Medieovervåkning, PR og kommunikasjonstjenester |

| InfoMedia AS | Ca. 41 MNOK | Medieovervåkning, PR og kommunikasjonstjenester |

| Mynewdesk AS (InterMedium AS) | Ca. 19 MNOK | Medieovervåkning, PR og kommunikasjonstjenester |

| Meltwater News AS | Ca. 33 MNOK | Medieovervåkning, PR og kommunikasjonstjenester |

Retriever Norge AS og Infomedia Norge AS har vært med i markedsdialogen.

Medieovervåkningstjenester er et begrenset marked, med tilgrensinger til rådgivningstjenester innen strategisk kommunikasjon (kommunikasjonstjenester). På det norske markedet er det få aktører innen dette området. Markedsanalysen viser at det er totalt fire aktører som tilbyr variasjoner av overvåkning, mens det kun er to som tilbyr fullskala overvåkning av papiraviser og lukket nettinnhold.

Konkurransestrategien til en fellesavtale på dette området bør innrettes slik at den stimulerer ulike deler av markedet. Det er en rekke aktører som tilbyr medieanalyse, mens det er et mindretall som tilbyr både overvåkning og analyse av medieinnholdet. Dette er også et område som er digitalt drevet, noe som åpner opp markedet fra et geografisk perspektiv.

5.2.4.3. Vikarbyråtjenester

| Aktører | Omsetning (per 2021) | Produkter og tjenester) |

|---|---|---|

| Azets People AS | Ca. 100 MNOK | Bemanningstjenester, vikartjenester og rekruttering |

| Manpower AS | Ca. 2,4 MRD NOK | Bemanningstjenester, vikartjenester, konsulenttjenester og rekruttering |

| Adecco Norge AS | Ca. 2,1 MRD NOK | Bemanningstjenester, rekrutteringstjenester og annonseringstjenester |

| Jobzone AS | Ca. 47 MNOK | Bemanningstjenester, vikartjenester og rekruttering |

| Randstad AS | Ca. 425 MNOK | Bemanningstjenester, rekrutteringstjenester og in-house tjenester (totalleveranse av HR-tjenester) |

| Personalhuset Service Management AS | Ca. 104 MNOK | Bemanningstjenester, rekrutteringstjenester samt rådgivning til omstilling og utvikling |

| Academic Work Norway AS | Ca. 296 MNOK | Bemanningstjenester, rekrutteringstjenester samt tilleggstjenester (personalutvikling, employer branding, kompetansebygging mm.) |

| Eterni Gruppen AS | Ca. 96 MNOK | Bemanningstjenester, vikartjenester og rekruttering |

Azets People AS og Manpower AS har vært med i markedsdialogen.

Det er noen store aktører i Norge som har en stor andel av markedet. Det er videre en relativ stor gruppe bemannings- og rekrutteringsbyråer som størrelse- og omsetningsmessig ligger under de største. Det er bare noe få som kan levere på tvers av hele landet, men dersom man deler opp landet geografisk og etter fagområde (administrasjon, HR, IT, kantine osv), vil konkurransen være langt bedre og reell.

Vikarbyråtjenester grenser opp mot rekrutteringstjenester. Det er to forskjellige kontraktsformer, og reguleres av ulike regelverk, men leveransene er sammenlignbare. Leverandørmarkedene er delvis overlappende ved at vikarbyråer også kan tilby rekrutteringstjenester. Rekrutteringsfirmaene er ofte rendyrkede innenfor rekruttering og kan være spisset inn mot konkrete sektorer.

Brukeranalysen viser at dette er et område hvor det er et behov, men at det kan være knyttet en viss risiko mht. personalpolitikk, jf. fast ansettelse versus midlertidighet, ref. statsansatteloven, jfr. kap. 2.4.12. Det framgår av brukerundersøkelsen at 43 % har inngått avtale på dette området, 5 % har avtale via innkjøpssamarbeid, 10 % hos tredjepart, samt en relativ stor andel, 43 %, svarer annet på kontraktsform. Det er derfor knyttet noe usikkerhet rundt hvorvidt virksomhetene har kontroll på dette området, samt om det er riktig å gå inn i dette området med en felles statlig avtale, eller om dette er et område hvor virksomhetene bør foreta selvstendige vurderinger i forhold til egen personalpolitikk, sourcingstrategi osv.

Leverandørmarkedet består av noen store leverandører, og en rekke mindre, mer lokalt forankret aktører. Det vil være mulig å få på plass en fellesavtale på dette området, med den rette innretningen og inndelingen, men det kan samtidig være et krevende marked å konkurranseutsette en nasjonal fellesavtale for statlig, fylkeskommunal og kommunal sektor. I denne kategoristrategien, i avgrensingen av omfang, er vurderingen at dette området ikke egner som et område for fellesavtale, men at dette er et område som bør revideres ved en senere anledning.

5.2.4.4. Bedriftshelsetjenester

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| Medco dinHMS AS | Ca. 100 MNOK | Landsdekkende bedriftshelsetjeneste, HMS, ledertrening, arbeidsmiljø- og helseundersøkelser, vaksinering mm. |

| Avonova Helse AS | Ca. 606 MNOK | Landsdekkende bedriftshelsetjeneste, kursvirksomhet for leder og organisasjonsutvikling. |

| Falck Helse AS | Ca. 116 MNOK | Landsdekkende bedriftshelsetjeneste til små, store, lokale, nasjonale og internasjonale kunder og offentlige virksomheter. |

| Grønn Jobb bedriftshelsetjenester AS | Ca. 19,3 MNOK | Landsdekkende bedriftshelsetjeneste til små og mellomstore bedrifter. |

Medco dinHMS AS og Avonova Helse AS har vært med i markedsdialogen.

Leverandørmarkedet består av tre store i Norge, og mange små og mellomstore aktører spredd rundt i landet. Det er 278 godkjente bedriftshelsetjenester i Norge.

En god del av de små er i ferd med å bli konsolidert. De tre største aktørene i markedet representerer 50 % av totalmarkedet. Det framgår av markedsdialogen at det er hard konkurranse med prispress og lave marginer i offentlige avtaler.

Leverandørbildet er relativt fragmentert. For avtaler med lokal forankring er markedet svært differensiert med mange lokale aktører. Det er som nevnt 278 godkjente bedriftshelsetjenester, og for å ivareta de små og mellomstore aktørene, og ta lokale og nasjonale hensyn, vil en eventuell anskaffelse og etterfølgende kontraktsforvaltning, høyst sannsynlig komme til å bli komplekst og krevende. Det er derfor usikkert om området egner seg for en fellesavtale. I evalueringen er dette området ikke med videre inn i handlingsplanen, men det anbefales en ny vurdering senere, kanskje i en egen strategi innrettet mot HR-området.

5.2.4.5. Konsulenttjenester

| Aktører | Omsetning (per 2021) | Produkter og tjenester |

|---|---|---|

| KPMG AS | Ca. 2 MRD NOK | Revisjon, rådgivning og advokattjenester |

| Pricewaterhousecoopers AS | Ca. 3 MRD NOK | Revisjon, rådgivning og advokattjenester |

| Ernst & Young AS | Ca. 3 MRD NOK | Revisjon, rådgivning og advokattjenester |

| Deloitte AS | Ca. 2 MRD NOK | Revisjon, rådgivning og advokattjenester |

| Accenture AS | Ca. 2 MRD NOK | Rådgivning og digitaliseringstjenester |

| Sopra Steria AS | Ca. 3,5 MRD NOK | Rådgivning og digitaliseringstjenester |

Det er mange aktører på området innenfor de ulike fagfeltene, og flere av de store konsulenthusene tilbyr kompetanse innenfor mange fagfelt. For enkelte fagfelt er de noe færre aktører på markedet, noe som igjen påvirker konkurransesituasjonen. For området revisjonstjenester har vi vært i dialog med KPMG AS. De vi har vært i dialog med innenfor interiørarkitekttjenester er beskrevet i kap. 5.2.1.2. I forbindelse med analysen av kontraktsområdet oversettelses- og tolketjenester så har vi vært i dialog med Integrerings -og mangfoldsdirektoratet (IMDi). For de øvrige konsulentområdene har vi gjennomført en skrivebordsanalyse.

Det er tre konsulentområder som skiller seg ut i denne analysen. Det er interiørarkitekttjenester, revisjonstjenester og tolketjenester. Interiørarkitekttjenester er omtalt i kap. 4.4.1.2 og 5.2.1.2, og er et konsulentområde som sorterer innunder kategorien møbler og inventar, og som vurderes som aktuell som fellesavtale. Revisjonstjenester og oversettelses- og tolketjenester er omtalt i kap. 4.4.4.5 og vil bli behandlet under i dette kapittelet.

På generelt grunnlag kan konsulenttjenester innenfor kontorområdet klassifiseres som ikke-kritiske rutinekjøp, samtidig som denne kategorien har et relativt stort og variert spenn av ulik fagspesifikk ekspertise, hvor etterspurt kompetanse kan være virksomhetskritisk.

Kontraktsområdene har store volum, men vurderes til lav risiko og ikke-kritisk for forretningsvirksomheten. Det kan være avanserte tjenester kjøpt i store volum som ofte er levert etter kundens unike spesifikasjoner. De krever høy kvalitet og forutsigbar levering. De store konsulenthusene har likevel ikke stor forhandlingsmakt, fordi rett kompetanse ikke er en mangelvare på markedet.

Selv om konsulenttjenester i all hovedsak vurderes til relativ lav risiko og ikke-kritisk for forretningsvirksomheten, så kan kjøp av midlertidig kompetanse komme i konflikt med sourcing -og ansettelsesstrategier, samt at dette er noe som treffer litt ulikt mht. behov og organisatorisk plassering hos virksomhetene. Et eksempel er kontraktsområdet Kommunikasjonstjenester. Området er med i analysen, men området faller utenfor kategorien og egner seg ikke som fellesavtale. Brukerundersøkelsen viser at området sorterer innunder kommunikasjonsavdelingen hos virksomhetene (78 %), samt at det er klare føringer i Hurdalsplattformen, jf. (...)kraftig redusere statlige virksomheters kjøp av tjenester fra kommunikasjonsbransjen. Utover informasjons- og holdningskampanjer skal slike tjenester som hovedregel ikke benyttes.

Som nevnt er det tre områder som skiller seg ut fra de andre i denne analysen. Ett av områdene er revisjonstjenester. Området skal i denne sammenheng forståes i vid forstand, dvs. økonomisk og finansiell revisjon, samt oppfølging av krav til lønns- og arbeidsvilkår og andre seriøsitetskrav, og til revisjon/ etterprøving av kontraktsvilkår for ivaretagelse av menneskerettighet i leverandørkjeden. Dette er et område som kommer godt ut i vurderingen mht. bærekraft og samfunnsansvar, dvs. at det er et stort gevinstpotensiale. Dette er et relativt generisk kontraktsområde, som er aktuelt og relevant for samtlige virksomheter, og hvor det er mangelfull avtaledekning blant virksomhetene, jf. brukerundersøkelsen og behovsanalysen, kap. 4.3 og 4.4.4.5. Kontraktsrevisjon, knyttet til arbeidslivskriminalitet og brudd menneskerettigheter mm., er ressurskrevende og for mange virksomheter vanskelig gjennomførbart på egenhånd. Ved å etablere en fellesavtale på området, så vil det være et svært godt tiltak for å effektivisere oppfølging og kontroll, både i forhold til samfunnsgevinster og i forhold til å effektivisere og standardisere området, for virksomhetene og for leverandørene, ved at leverandørene vil bli revidert med en og samme type standardprotokoll (istedenfor forskjellige protokoller fra forskjellige revisorer). Revisjonstjenester egner seg godt for en fellesavtale.

Et annet område skiller seg ut i analysen er konsulentområdet oversettelses- og tolketjenester. Dette er et område hvor det vil være aktuelt å vurdere å etablere to fellesavtaler, en for tolketjenester og en for oversettelsestjenester. Det er aktører som tilbyr tjenester innenfor begge områdene, samtidig som det er de som er spesialisert seg på kun ett av områdene.

IMDI har analysert markedet for tolketjenester som viser at cirka 40 % gjennomfører tjenestene via rammeavtaler1. Per i dag er det registrert seks store tolkebyråer som kan levere landsdekkende, og ut over det mange registrerte enkeltmannsforetak. Tolkemarkedet ansees som «umodent», men reguleringene fra IMDI har presset frem endringer i riktig retning. Mange tolkere er «freelancere» eller jobber som tolk på deltid. Freelancers er ofte uorganisert.

Innenfor begge områdene, tolk -og oversettelsestjenester, er konkurransesituasjonen mer skjerpet enn for de for de andre konsulentområdene som er med i analysen, hvor det et noe mer begrenset marked av spisskompetanse. Det kan blant annet være utfordrende å finne relevant høykvalifiserte tolkere. Det eksisterer ikke tariffavtaler for tolketjenester per i dag, som medfører stor variasjon i tolkers lønn. Markedet innenfor tolketjenester har en unaturlig lønnsdannelse og mange tolkere er ikke direkte tilkoblet tolebyråene. Mange oppdrag er svært korte, og det gjør markedet utfordrende. I en konkurransestrategi for en fellesavtale om kjøp av tolketjenester blir prisstrategien viktig, samt at det vurderes å begrense avtalen til «kjente språk» hvor tolketjenesten fungerer bra, eksempelvis fransk, engelsk, spansk. Minoritetsspråkene kan potensielt bli en utfordring da det er et uregulerte marked. En fellesavtale på dette området vil kunne bidra til en positivt utvikling av området ved å regulere markedet i større grad enn i dag, ved sikre riktig kompetanse til rett virksomhet og oppdrag, og samtidig stimulere til lønnsutvikling for tolkene.

Mange offentlige virksomheter er avhengige av tolketjenester for å kunne tilby primærtjenester til en sammensatt befolkning. Bruk av tolk i offentlig sektor er fra 1. januar 2022 regulert i en egen lov, Lov om offentlige organers ansvar for bruk av tolk mv. (tolkeloven). Loven pålegger offentlig sektor å benytte kvalifiserte tolker når det er nødvendig, noe som styrker vurderingen av at dette er et område som egner seg for en fellesavtale, og at det bør tas med i vurderingen om man bør dele området inn i to avtaler, ref. over. Oversettelses- og tolketjenester egner seg godt for en fellesavtale.

Dette er et område hvor det vil være relevant å etablere to fellesavtaler, en for oversettelsestjenester og en for tolketjenester. Det er to overlappende områder, som samtidig har ulike mekanismer og forutsetninger, som vanskeliggjør en samlet fellesavtale. Dette vil imidlertid bli analysert videre i forbindelse med utforming av konkurransestrategien for dette området.

Det har blitt identifisert både risikoer og gevinster knyttet til tolketjenester. Risikoene er knyttet til modenheten til markedet, og usikkerhet rundt hvordan markedet vil respondere til en fellesavtale om kjøp av tolketjenester. Markedet er umodent og lite regulert. Det er imidlertid et stort gevinstpotensiale mht. å stimulere markedet i riktig retning med å oppnå bedre betingelser for tilbydere av tolketjenester, samt regulering av markedet.

Statens innkjøpssenter / DFØ vil fortsette dialogen med IMDi, som i fellesskap kommer til å gjennomføre en egen risikoanalyse av markedet. Dersom anbefalingene i denne risikorapporten er at det ikke bør etableres fellesavtale om kjøp av tolketjenester, så vil dette kontraktsområdet vurderes på nytt og kanskje tas ut av handlingsplanen. Den foreløpige konkusjonen er likefult at gevinstene er større enn risikoene, at det er et stort potensiale for å utvikle og stimulere er marked, og at det følgeriktig bør etableres en fellesavtale for tolketjenester.

5.3 Sammensetning av markedet før kategorisering

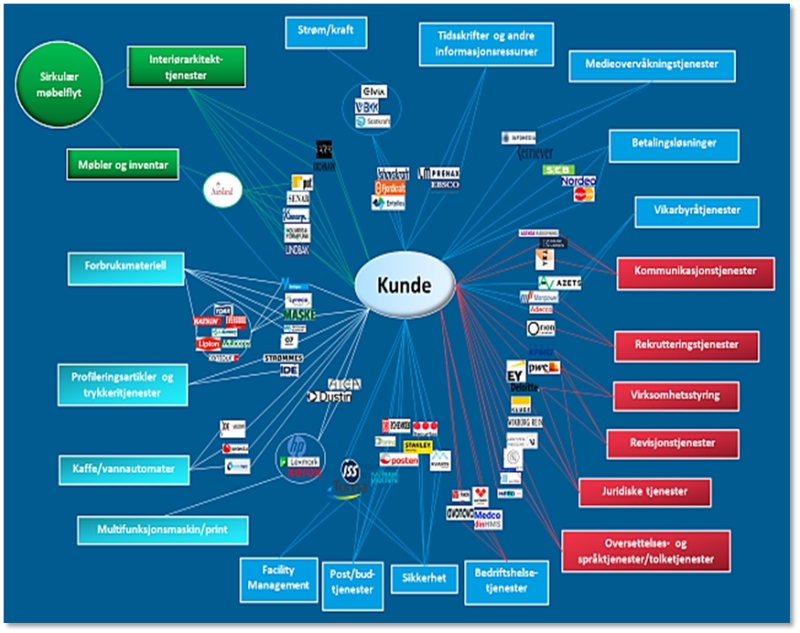

Figur 5.3.1 under fremstiller vår forståelse av hvordan markedsaktørene samarbeider og er organisert, slik den ser når vi kartlegger samtlige 21 kontraktsområder, og hvordan disse henger sammen. Den forsøker å fremstille hvilke varer og tjenester de ulike leverandørene og produsentene leverer til det offentlige i dag.

Kort forklaring til figuren:

- Hver enkelt underkategori er fremstilt med en egen farge

- Figurer med firkantet innramming representerer avtaleområdene som kategorien tar for seg

- Figurer omgitt av en sirkel representerer produsenter som stort sett ikke selger varer eller tjenester direkte til kunde, men gjennom et partnernettverk

- Logoer uten innramming representerer leverandører som det offentlige inngår avtaler med

Figuren er ikke uttømmende, men illustrerer hvordan aktører fra de ulike bransjene samhandler basert på hvilket vare og tjenestespekter de tilbyr. Tilfeller hvor hovedleverandøren knytter til seg andre leverandører/SMB-er for å levere en helhetlig tjeneste til kunden, er ikke fremstilt i figuren. Med andre ord er virkelighetens bilde mye mer komplisert og består av langt flere aktører og relasjoner enn det som er fremstilt her.

Fig. 5.3.1 markedsoversikt og sammensetning der samtlige kontraktsområder er med.

1 Kilde: Tolkers arbeidsforhold og markedet for tolketjenester | IMDi

Kategoristrategi for kontorområdet 2022–2032

Sammendrag

1. Innledning

1.1 Oppbygging av strategidokumentet

1.2 Formål

1.3 Styrende prinsipper

1.4 Bærekraftige, sirkulære løsninger og produkter

1.5 Rammebetingelser

1.6 Statlige virksomheter omfattet av avtalene

1.7 Markedsperspektiv

1.8 Kategorisering av innkjøp

1.9 Metode

1.9.1 Prosjektorganisasjonen

Organisering

Kategorigruppe

Referansegruppe

1.10 Generelle trender

2. Kategoristyring av kontorområdet

2.1 Gevinstrealisering

2.2 Fellesavtaler skal sikre god behovsdekning

2.2.1 Mandat til å utnytte potensialet

2.2.2 Langsiktige innkjøpsplaner

2.3 Retningslinjer for bruk av statlige fellesavtaler

2.3.1 Potensialet

2.3.2 Anbefaling

2.4 Prosedyrevalg

2.5 Organisering

2.5.1 Kompetanse

Prosjektledelse

Bærekraft

Regelverk

Kontraktsoppfølging

Kontroller

Analyse

Kommunikasjon

2.6 Strategisk tilnærming

3. Handlingsplan

3.1 Oppfølging

3.2 Rammedokument

3.3 Roller og ansvar i kontraktsperioden

3.3.1 Avtaleeier

3.3.2 Oppdragsgiver

3.4 Kommunikasjon

4. Behovsanalyse

4.1 Kostnader

4.2 Kostnadsfordeling

4.3 Funn i spørreundersøkelsen

Hvilke mål og rutiner har dere for å sikre at dere dekker virksomhetenes behov innen kontorområdet på en miljøvennlig måte?

Har dere relevante strategiske mål for å bekjempe arbeidslivskriminalitet innenfor kontorkategorien? I tilfelle ja, hvilke rutiner har dere for å vurdere risiko for brudd på krav til lønns- og arbeidsvilkår?

Hvilken kontraktsform har dere på de ulike områdene?

4.4 Behovsvurdering

4.4.1 Kategori møbler og inventar

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

4.4.2 Kategori kontordrift

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

4.4.3 Kategori elektrisk kraft

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

4.4.4 Kategori profesjonelle tjenester

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

Innhold

Grenseganger mot andre avtaleområder

Behovsvurdering

5. Markedsanalyse

5.1. Metode

5.2. Analyse

5.2.1. Kategori møbler og inventar

5.2.2. Kategori kontordrift

5.2.3 Kategori Elektrisk kraft

5.2.4. Kategori profesjonelle tjenester

5.3 Sammensetning av markedet før kategorisering

6. Bærekraft

6.1. Generelle bemerkninger

6.1.1. Noen felles prinsipper for bærekraft under kontorområdet

6.1.2. Miljø og klima

6.1.3. Produkter fri for helse- og miljøskadelige utslipp og kjemikalier

6.1.4. Avfallshierarkiet for innkjøp

6.1.5. Livssyklusanalyse og livssykluskostnader

Livssyklusanalyse (Life Cycle Assessment- LCA)

Livssykluskostnader (LCC)

6.1.6. Miljøledelsessystem, miljødokumentasjon og miljømerker

Miljøledelsesstandarder og -system

Miljødokumentasjon

Miljømerker

Miljødeklarasjoner

6.1.7. Arbeidslivskriminalitet

6.1.8. Menneskerettigheter

6.2. Bærekraft i de ulike kategoriene

Se tabell over hvilke avtaleområder som er viktigst å prioritere sett fra et klima- og miljøperspektiv:

7. Samlet vurdering

7.1 Utvalg av avtaleområder

7.1.1. Kraljics matrise

7.1.2. Utvalg av avtaleområder

7.2 Kategoriinndeling

7.2.1. Sammensetning av kontorområdet etter kategorisering

7.3. Handlingsplaner

7.4. Totalt gevinstpotensial

7.4.1. Gevinster som følge av digitale løsninger

7.4.2. Kategori møbler og inventar

Kjøp av nye møbler, sirkulære tjenester og løsninger

Interiørarkitekttjenester

7.4.3. Kategori kontordrift

Forbruksmateriell

Profileringsartikler og trykkeritjenester

Kaffe og vannautomater

Sikkerhet

Posttjenester/budtjenester

7.4.4. Kategori elektrisk kraft

Strøm

7.4.5. Kategori profesjonelle tjenester

Tidsskrifter og andre informasjonsressurser

Oversettelses- og tolketjenester

Revisjonstjenester

Medieovervåkningstjenester

7.5. Oppsummering effektiviseringsgevinster

Referanseliste